Última nota

04 de marzo de 2025

Los aranceles por países que ha establecido D. Trump fueron más agresivos de lo esperado. No obstante, son lo demasiado restrictivos como para caer por sí solos.

¿Por qué? Son lo suficientemente sangrantes como para que puedan paralizar el comercio mundial. Imagínese que todos los países establecen el ojo por ojo. La hecatombe americana estaría servida, con la referencia del proteccionismo erróneo de 1930 -sirva de referencia-.

Esta estrategia, desde mi punto de vista, sigue siendo que el arancel, es el inicio de una negociación de amplio abanico: no lo aplico, o en menor medida, si mis exportaciones están sujetas a menos gravámenes. La Unión Europea podría rebajar el IVA establecido. Por ejemplo.

Estas negociaciones, país por país, llevarán unos meses hasta coger forma. Hasta que el Sr. Trump considere que le favorecen lo suficiente como para que siga manteniendo a su electorado.

Una vez que consiga ciertos avances, los mensajes/aranceles serán más laxos y esto espoleara a las bolsas.

Estimo que esta vuelta se debería dar una vez pasado el verano. Si no surge algún contratiempo en forma de “R”, de recesión.

Pienso que las declaraciones de este miércoles 2 han sido un órdago muy arriesgado, teniendo en cuenta el complicado panorama que le rodea:

- Datos macro a la baja. El martes el dato PMI manufacturero de los EE. UU. indicaba contracción. Vamos a ver su dato de empleo de marzo esta tarde, a ver que muestra.

- Las anotaciones de los gestores de compras recogidos en el apartado de precios de este PMI apuntaban claramente a una subida de precios. Por lo que no va a tener el apoyo esperado de la FED en cuanto a recortes de tipos, dada la inflación esperada.

- Los datos macro adelantados muy probablemente seguirán a la baja.

- Los mercados de RV caen, espetan recesión. Queriendo que EE. UU. crezca. ¿Una recesión favorece a los EE. UU.? No, taxativamente.

- Estamos iniciando el segundo trimestre, por lo que aún tiene tiempo para relajarse y no acabar su primer año de mandato con un absoluto desastre.

Debemos mantener la calma y mantener posiciones. Sufriremos, pero acabaremos teniendo nuestra recompensa.

Nota

25 de marzo de 2025

- Pienso que el suelo de los mercados ya lo hemos visto o ha estado muy cerca.

- Creo que hay que mantener posiciones. No obstante, no tenemos una exposición muy elevada.

- Está demostrado que estas tácticas a corto plazo con fondos son erróneas, siempre que veas a medio y largo plazo un mercado al alza, que es el caso.

- No quiero decir que no vayamos a ver más periodos de volatilidad. Sí, los veremos, pero creo que la situación de los mercados a final de año será totalmente distinta a la actual, con unos mercados bastante por encima.

- La debilidad o/y la inflación que pudiese darse a partir de mitad de año está en gran parte descontada, en precio.

- Insisto, Trump quiere que EE. UU. crezca, no que entre en una recesión. Si te juegas una recesión no sabes en donde puedes acabar y tus planes se descontrolan. No creo que esté presente entre sus planes acercarse a una recesión.

- Es fácil decir que hay que aguantar y sé que es difícil hacerlo, pero es lo mejor para las carteras.

- Realizar un recorte de riesgo con más de un 6% de bajada en el S&P 500, es prácticamente asumir la repercusión que ha experimentado la cartera con este recorte de mercado.

Publicaciones

03-03-2025

03-03-25

Dadas las caídas acusadas en las últimas sesiones, paso a indicar brevemente los puntos a tener en cuenta:

- Muy mal mes, más en concreto en la última semana y media de febrero.

- ¿Por qué? El mayor punto se encuentra en la debilidad que se podría dar a nivel mundial si los aranceles de D. Trump generan una guerra comercial que desemboque en una crisis mundial.

- Los aranceles de Trump son armas de negociación sobre mejoras en los diferentes acuerdos comerciales con los distintos países. Estos aranceles se quedarán muy por debajo de lo inicialmente indicado.

- Trump es muy estridente, pero lo que quiere es crecimiento para los EE. UU., no una recesión. Por lo que, de complicarse la situación, es muy probable que baje la presión arancelaria. Y las bolsas lo agradecerían, lo veremos.

- Esperábamos volatilidad, pero no tanta en tan poco tiempo. Probablemente no sea el único episodio de este tipo que tengamos que vivir en 2025.

- Creo que seguimos estando bien posicionados.

- No hay muchos motivos sólidos para el buen comportamiento de las bolsas en Europa. Pero una parte importante de la huida de los EE. UU. ha encontrado refugio aquí. Con una subida de un 10% en Europa, me resulta más difícil la idea de incrementar posiciones a este lado del Atlántico.

- El gasto militar en Europa tiene su parte buena y una mala:

- Por un lado, todo ese tremendo gasto se destinará no solo a armamento, sino que también a otros sectores, como el tecnológico. Y este puede ser un punto de inflexión para el crecimiento general de toda la Zona.

- Por otro lado, ese mayor endeudamiento podría poner en jaque las cuentas (la deuda suele ser la mayor partida de gastos de los presupuestos de los países), los ratings y desencadenar una crisis de deuda.

Creo que podría tener más peso el primer caso, de acicate al crecimiento, pero habría que ver cuáles son las hojas de ruta, ver el equilibrio entre estas dos fuerzas.

- No es fácil encontrar fondos de inversión que contengan gasto militar, por temas de responsabilidad ética. Tema muy en boga. Pero si se estudian sectores que apoyan ese mecanismo militar, como la IA. Lo iremos viendo y lo comentaremos.

Conclusiones informe 2023-24

- “evolutio” pasa de la base de “suave recesión” en los EE. UU., a “nula recesión con suave crecimiento. Europa tendrá más problemas de crecimiento, por lo que no se descarta una recesión en la Zona Euro.

- El empleo en los EE. UU. se modera suavemente

- La demanda del consumidor a través del crudo se percibe a la baja. Se observa un pequeño contango en el crudo.

- Los precios están reduciéndose.

- Actualmente se piensa que, tanto en Europa, como en los EE. UU. los tipos retrocederán 100 puntos básicos, 25 por reunión. Comenzando en junio y mayo respectivamente.

- Podría ser interesante apostar por la tendencia al alza de la fábrica alemana. Pero esta presenta una serie de problemas de fondo. Se queda en revisión.

- La reducción del balance -QT- de la Reserva Federal, junto con las ganancias de las empresas en 2024, son los problemas más importantes a los que se enfrentan los mercados durante el primer semestre.

- “evolutio” se centra en:

- La corrección esperada, se estima que podría llegar aproximadamente a un 50% desde sus máximos.

- Renta variable

- EE. UU.: tecnología pesada y Nasdaq Composite, bancos, lujo, servicios públicos y consumo básico.

- Europa: CAC 40 con su lujo, consumo cíclico y básico.

- Muy probablemente la emergente comience este año a dar resultados. Depende en gran medida de los estímulos en China.

-

- En renta fija, crédito y gobierno europeo y de los EE. UU. También la emergente en moneda local

- La japonesa no se encuentra entre las curvas seleccionadas.

- Los bonos emergentes más atractivos son los de países como Indonesia, Perú, Polonia y Rumanía.

- Divisas. Se ve recorrido en el euro y, para más horizonte temporal, el yen. Y en las monedas emergentes, como la rupia de Indonesia, peso mexicano, sol peruano, zloty polaco o el leu rumano.

- La revalorización podría ser, para la RV sobre los dos dígitos cortos, la RF de un dígito largo.

- Muy probablemente realizaremos más cambios sectoriales que en el 2023.

10-10-2023

¿Han hecho techo los tipos en los EE. UU.? ¿Se acabaron las pérdidas en la renta fija?

👉 Se muestran las diferentes curvas desde inicio de año y después de cada reunión de la Reserva Federal, hasta esta mañana de hoy martes 10 de octubre.

👉 Desde inicio de año la curva ha experimentado movimientos al son de las declaraciones de los miembros de la Reserva Federal. Pero vemos como, desde junio, de reunión en reunión las subidas fueron progresivas.

👉 La última curva, la de hoy por la mañana, ofrece un recorte importante de los rendimientos, sobre los del cierre del viernes pasado, a partir del 1 año. Una media de 10 pbs.

👉 Este recorte ha sido provocado por las declaraciones de varios miembros de la FED, sobre un más que posible fin en las escaladas de tipos. Y por los miedos derivados del conflicto Palestino-Israelí.

👉 Los tipos de mercado habían subido mucho desde principios de agosto. Llegando a cerrar el pasado viernes el 1 año en el 5,438% y el 10 años al 4,734%. Unos tipos de por sí muy restrictivos.

👉 Con unos tipos de mercado en esos niveles no creo que fuesen necesarias más subidas en los tipos oficiales.

👉 Es más, las ultimas ventas de los bonos de los EE. UU. creo que se han ido más de lo que deberían, por unas declaraciones de varios componentes de la Reserva Federal, que veían más subidas en el horizonte.

👉 Siempre hay que tener muy presente las declaraciones de estos miembros, pero estas últimas sonaban un tanto desproporcionas.

👉 El viernes el mercado de Fondos Federales descontaba un recorte de 25 pbs para julio de 2024. Ahora se ha adelantado a mayo.

👉 Deberemos estar atentos a los IPC que se publiquen este jueves 12. Pero estimo que veremos los interanuales bajar.

👉 Pienso que no se darán más subidas de tipos. Pero justo ahora se ha iniciado una guerra que puede tener derivadas importantes en Oriente Medio y el crudo verse seriamente comprometido. Sobre todo, por un posible cierre del Estrecho de Ormuz por parte de Irán. Con sus consecuencias en los precios.

👉 evolutio creo que, salvo sustos añadidos, las pérdidas en RF se han acabado. Pero para ver plusvalías sostenidas en el tiempo se deberá esperar uno o dos meses. Hasta que tengamos más a la vista los recortes de tipos.

04-08-23

Breve resumen analítico:

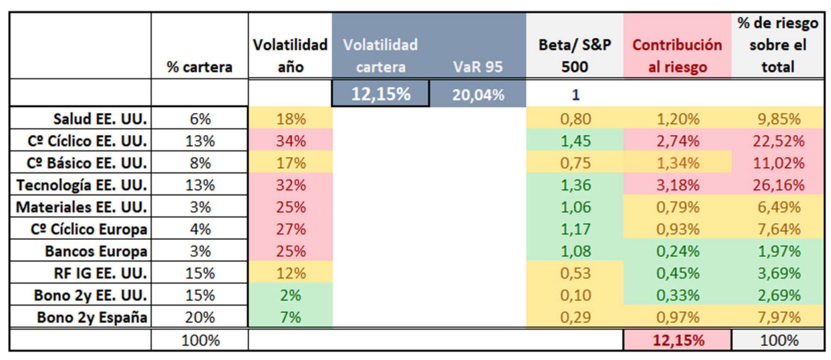

👉 Vemos las principales métricas sobre rentabilidad y riesgo en cada sector.

👉 Los precios de la renta fija no han dado resultado hasta el momento, salvo el corto plazo. Que sigue siendo el plazo recomendado.

👉 Se mantiene una cobertura de las monedas internacionales contra el euro del ~80%.

👉 La correlación en julio se ha incrementado, pero sigue existiendo descorrelación en los datos desde principio de año.

👉 En cuanto a la rentabilidad de julio, lo más reseñable, fue la buena recuperación de los bancos americanos y el menor rendimiento de los cíclicos europeos. Donde se observa una oportunidad en el lujo europeo, una vez se confirmen los rumores sobre las medidas de estímulo chino hacia los consumidores.

👉 Las rentabilidades de las carteras en lo que llevamos de año (YTD) son superiores a la de la mayoría de los sectores. Y las volatilidades de las carteras son inferiores a las de todos los sectores. Por lo que podemos deducir que el binomio rentabilidad-riesgo es muy bueno.

👉 Seguimos buscando las mayores betas sectoriales -volatilidades sobre el S&P 500-, dado que creemos en la continuidad del ciclo alcista.

“evolutio” sigue manteniendo su apuesta sobre un suave aterrizaje de la economía de los EE. UU. Está sobreponderado geográficamente, así como sus sectores de consumo cíclico, con la tecnología a la cabeza.

👉 Ante esta gran primera parte del año es de esperar alguna corrección puntual en la RV.

👉 Los “per” o los múltiplos a los que cotizan la mayoría de los sectores están por encima de sus medias.

👉 La agencia de calificación Fitch, ha elegido la misma época del año para recortar la calificación de los EE. UU a largo plazo, de AAA a AA+, que S&P en 2011.

👉 A medio plazo “evolutio” estima una recuperación del euro sobre el USD.

04-05-23

Qué sobreponderar en cartera y por qué.

👉 Los últimos datos sobre PIB, demanda, empleo y precios, muestran moderaciones o descensos.

👉 La FED no nos aportó nada relevante ayer.

👉 Esperamos que la Reserva Federal haga una pausa en las subidas de tipos, para, si los datos acompañan, comenzar a bajarlos después del verano. Como siguen indicando los swaps de tipos de interés.

👉 Pensamos que se ha iniciado un nuevo ciclo bursátil: pasamos de uno bajista a uno alcista. De la mano de los datos macro a la baja, una posible leve recesión en curso y una futura posición más relajada de los bancos centrales -en este caso de la FED-.

👉 De este modo, analizamos los sectores y potenciamos la asignación a aquellos más sensibles al ciclo y a los bonos a corto plazo.

👉 La FED ayer subió, los esperados, 25 pbs. J. Powell deja claro que no contempla reducciones de tasas, pero los diferentes mercados contra reaccionan: el USD/EUR se deprecia un 0.53%; los bonos bajan su rentabilidad, la RV baja someramente y los swaps de tipos de interés siguen reflejando dos/tres bajadas de tipos de 25 pbs cada una a partir de septiembre/julio.

23-03-23

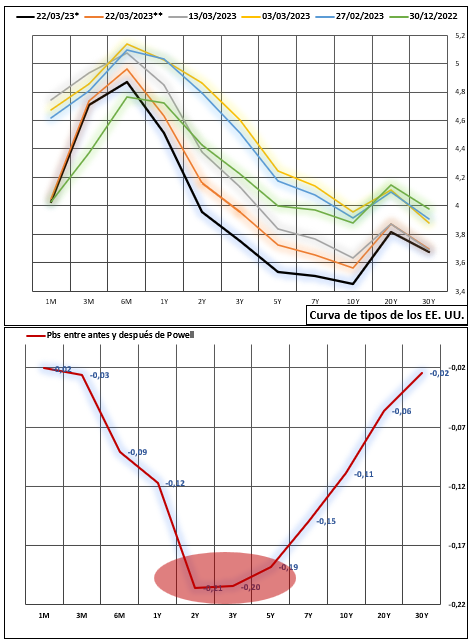

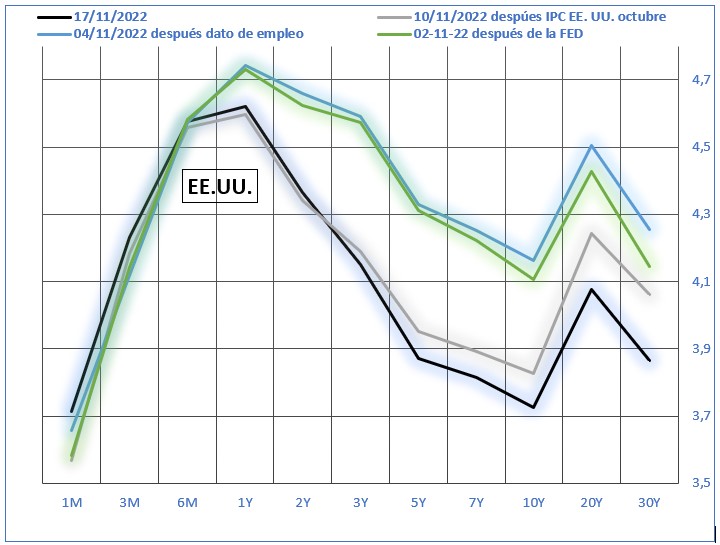

Reacción de la RF de los EE. UU. después del J. Powell de ayer:

Los mercados de renta fija de los EE. UU. vuelven a no creerse las declaraciones de J. Powell sobre su ruta de escalada de tipos. O se han centrado más en el posible daño que estos tipos y la remora del sistema financiero -menos crédito y posibles turbulencias- imprimirán a la economía.

Mientras Powell no cambia su discurso sobre el combate sobre la inflación, amenaza con posibles subidas en los intereses, se calca el diagrama de puntos de finales de diciembre para 2023 y no ve riesgos en su sistema financiero, bajan los rendimientos de los tipos en los EE. UU. Sobre todo en el corto-medio plazo.

J. Powell, como podíamos entender, se mantuvo entre su objetivo de inflación y la delicada situación que se pudiese dar. Ya que las subidas de los intereses no tienen un efecto inmediato, sino que poco a poco van aflorando.

Estos tipos, a partir del año, hace muchas sesiones que no se ubicaban tan bajos.

Como se muestra en el gráfico inferior -diferencia en puntos básicos entre el antes y el después de las declaraciones- los recortes de tipos son más acusados en los 2-3 años. Parte más sensible a los movimientos presentes de la FED.

Pienso que esta primera lectura del mercado de RF ha sido la correcta: se inclinan por el lado pesimista del planteamiento de J. Powell. En la posible erosión de la economía de los EE. UU. y no descartan superarla con recortes de tipos para finales de 2023.

**Tipos antes de las declaraciones de J. Powell de ayer 22-03-23.

*Tipos después de las declaraciones.

16-03-23

Porfolio para un perfil equilibrado genérico

No es una cartera específica para alquien en concreto. Cada persona/entidad tiene sus particularidades.

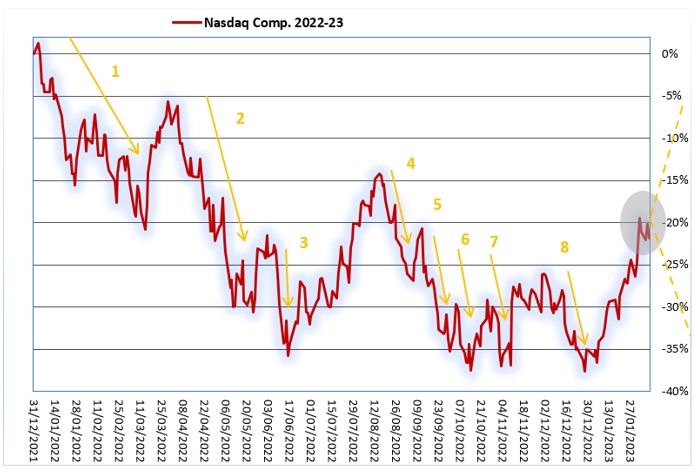

Puntos más relevantes para la definición de los mercados en el corto plazo. Más centrados en el Nasdaq:

- El Nasdaq Comp. lleva en 2023 un 13% y el S&P 500 un 7%. Esta subida los acerca a niveles de sobrecompra.

- El axioma de “no ponerse en contra de la Reserva Federal”, se lo están saltando los mercados a niveles no percibidos en toda mi carrera profesional. J. Powell el martes no mostro la irritación que ha denotado en otras entrevistas/ruedas de prensa por este motivo, pero podría mostrarse más duro en el futuro si los IPC suben.

- En el mes de enero el mercado laboral de los EE. UU. añadido 517.000 puestos de trabajo -muy por encima de la media de los últimos meses y con un incremento muy notable-. Llevando a la tasa de desempleo al 3,4%, a los mínimos de más de 50 años. Con una décima de incremento de la tasa de participación. Datos muy positivos, pero que pueden espolear a la inflación.

- Por lo que el dato de inflación de los EE. UU. del próximo martes 14 es vital para la dirección de los mercados en el corto plazo. Es decir, para seguir con la saga de las 8 patas bajistas de 2022 y recortar de nuevo o bien para romperla y reactivar la escalada actual.

- Si el IPC subyacente muestra una lectura mensual por debajo del 0,3%, se podrían rotar las carteras hacia sectores cíclicos y tecnológicos si no se ha llevado a cabo aún.

21-11-2022

Semana intensa. Los bonos dicen cosas cuasi similares a ambos lados del Atlántico.

Los bonos, a ambos lados del Atlántico, experimentaron la semana pasada incrementos en sus rentabilidades. Hoy siguen subiendo los cortos plazos y bajando los medios y largos. Los precios al revés. Los operadores se inclinan por las subidas de tipos que se darán esta semana.

La clave del devenir de los mercados a mes vista se encuentra en el dato de IPC de mañana en los EE. UU. y en el “tono” a futuro de J. Powell el miércoles.

Cuidado, J. Powell en agosto realizó un giro que espantó, tanto a la renta fija, como a la variable.

Muy atentos el jueves a las declaraciones de C. Lagarde del BCE. Sobre todo, en cuanto a su plan para reducir su balance. Es clave para la renta fija europea.

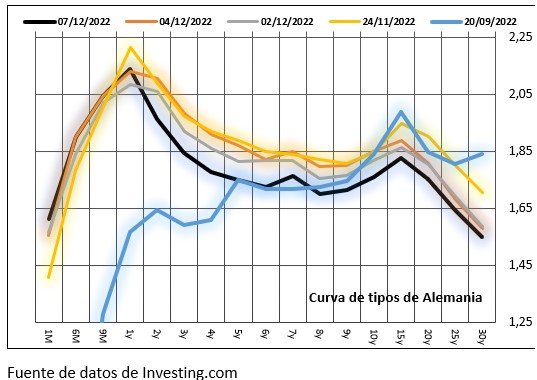

Movimientos de la curva de tipos alemana desde el pasado miércoles 7 hasta hoy.

08-12-2022

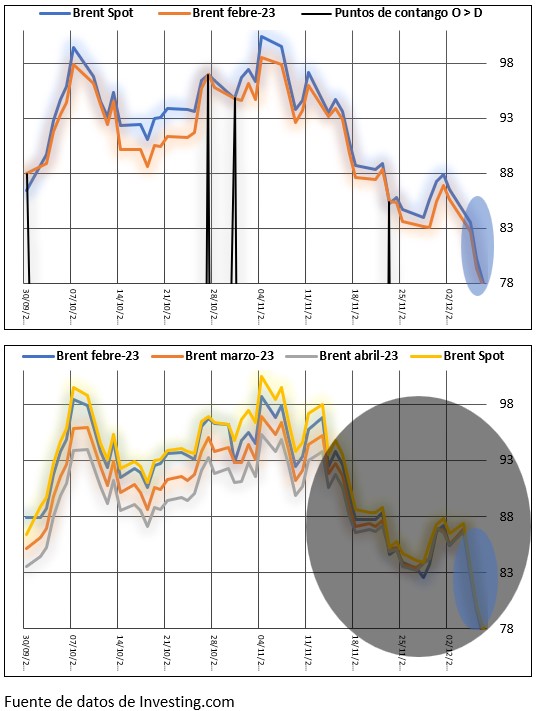

Recesión en Europa. ¿Contango en el Brent?

La oferta de crudo Brent -la referencia europea- ha superado a la demanda en varios días durante los dos últimos meses. Efecto denominado “contango”. En la actualidad, hay una diferencia muy estrecha entre la oferta y la demanda. Esto lo podemos determinar a través de los puntos de contango, donde los precios al contado son inferiores a los precios de los futuros. ¿Qué nos indica?

Una caída de la demanda. Es decir, una más que probable recesión en Europa.

A parte de la estrechez actual entre los precios del Brent al contado y a futuro y sus caídas en picado, también los futuros a más plazo están extendiendo sus primas sobre los de menos plazo. Vemos en el gráfico como los futuros a diferentes vencimientos y el precio al contado los separan una ligerísima diferencia, se perciben como una solo línea. Señal añadida de exceso de oferta o de caída de la demanda.

Confirmando este escenario, la curva de tipos alemana ha retrocedido en paralelo desde el año. Recuperando, los medios y largos plazos, los niveles de septiembre -esta vez en dirección contraria-. Los bonos alemanes están actuando como refugio ante una recesión. Cuidado la próxima semana = IPCs y bancos centrales.

05-12-2022

Renta fija europea

Si no has comprado RF europea aún y quieres entrar, podría ser recomendable esperarse “a la noticia”: conocer los datos de precios definitivos de noviembre, para la semana del 12 al 16, incluidos los de los EE. UU. Que incluirán los precios subyacentes. Seguro que moverán a todos los mercados. Si se alejan de las estimaciones espolearán a los mercados. Tened presente el giro de agosto…

21-11-2022

Asalto nº 12, diciembre

Un año muy difícil para todos, tanto para alcistas, como para bajistas. El punto más bajo del S&P 500 fue de un -25%, vale. Pero ha habido siete recuperaciones, una de ellas del 17%. Nada fácil de aguantar para un bajista.

Es muy probable que muchos gestores este año se hayan sentido, en algún momento, como en una especie de cuadrilátero y que, en más instantes que menos, se hayan visto golpeados por los mercados.

Los sectores más rezagados y con más potencial a medio plazo son el consumo, cíclico y básico y la tecnología.

La renta fija sigue siendo una recomendación. La de los EE. UU. con cobertura sobre el USD, sobre todo si se compra a niveles por debajo de los 1,02 USD por euro.

17-11-2022

Histórica inversión de la curva de tipos de los EE. UU.

Observad esta tremenda inversión de la curva de rendimientos de los EE. UU., no vista en 40 años. Entiendo que, una vez se tienda a la normalización, será difícil volver a presenciar un trazado tal.

Esto unido a que el trazado que más sigue la fed -el 3 meses dentro de 18 meses Vs el 3 meses actual- está a punto de entrar en negativo y que declara una recesión, es un signo positivo para los mercados -con el beneplácito del IPC-. Dado que le está espetando o gritando a la FED que relaje sus expectativas monetarias y que, por lo tanto, se ponga en modo de apoyo a la economía:

01-11-2022

Qué nos dicen los bonos y la encuesta de vacantes JOLTS

No hay duda de que esta tarde la Reserva Federal anunciará el incremento de los tipos oficiales en 75 pbs, hasta el 4%.

El mercado de bonos, con su zigzag, se sigue debatiendo entre la recesión y las subidas de tipos. Muy llamativo el rendimiento superior de los 3 meses a los 10 años…

31-10-2022

Últimos datos de la vivienda en los EE. UU.

La conclusión es clara. El sector inmobiliario en los EE. UU. se está desacelerando. Los incrementos verticales de tipos de interés en los EE. UU. ya están haciendo mella. Más de un tercio de su IPC obedece a estos precios. Si bien esta no se muestra automáticamente sobre la inflación, dado que, tanto las ventas, como los alquileres, son operaciones progresivas. Pero sí que podríamos argumentar que, muy probablemente, ya los precios de octubre que se presentarán el 10 de noviembre mostrarán cierto freno. Pudiendo dar lugar a un tono más moderado de la FED, de cara a la última reunión del año del FOMC. Modulación que impulsaría tanto a los mercados de RF, como de RV, y que abarataría el dólar…

24-10-2022

Hablemos de China

No está de más recordar que Evolutio desde hace años, por principios, no invierte directamente en este país. Las empresas chinas sufren un capitalismo intervenido: la gran mayoría de sus compañías “privadas” están dirigidas por altos excargos del PCCh y a las que han logrado un alto vuelo por sí solas, se las intenta enjaular.

Durante los últimos años, Xi Jinping, se ha estado encargando de hacer crecer sus tentáculos mundiales. Aquí entran las famosas transferencias de tecnología que han hecho que a día de hoy, los chinos tengan los conocimientos necesarios para desarrollar sus propios productos, desde un folio hasta un coche de alta tecnología. Todo ello sin incurrir en las inversiones y el tiempo que dedicaron las empresas de Occidente…

17-10-2022

La prima de Liz Truss ofrece una oportunidad de inversión

Inglaterra se da de bruces contra su propia idiosincrasia: brexit y el populismo conservador de bajadas de impuestos -que hizo a Liz Truss primera ministra-…

11-10-2022

Las manos del piloto

Las reflexiones de los banqueros centrales son: estamos muy preocupados por los precios, pero también por la recesión –atentos a las actas del jueves 13 del FOMC de septiembre-. Esta será más o menos acusada en función de lo finos que estén en el manejo actual de esta difícil situación y en el tiempo que se tarde en atajar. Lo que en el mundo del motor se diría “está en las manos del piloto”. Es decir, la zozobra actual la transmiten los precios y a la vez la recesión. Donde esta última irá poco a poco cogiendo la delantera. Una vez se atajen los precios, se hablará mucho más de la recesión…

26-09-2022

La tecnología y el momento técnico americano

Al sector tecnológico se le puede catalogar de antinflacionario y de ser el auténtico futuro. Pienso que es algo que todos lo tenemos claro. Podrá ser o no, en la actualidad, el sector a tener en cartera, pero sigo teniendo la convicción que este sector estará a la cabeza del desarrollo mundial y que sus resultados se darán y además, con brusquedad, en las bolsas. También el momento puede dejar claro qué compañías nadan sin traje de baño, cuáles tienen balances más o menos saneados…

07-09-2022

Pesimismo instalado en los mercados de los EE. UU.

La Reserva Federal aprovecho el tranquilo retiro estival de Wyoming para poner firme a los mercados.

Recordar que los datos sólidos le dan margen a la FED para seguir con su dura postura y los más flojos hacen pensar que podrían girar hacia un modo más suave

Empecemos por los PMI de servicios de ayer martes…

28-08-2022

Jackson Hole y las autoconvicciones

Con frecuencia los miembros de ciertos colectivos o tendencias no salen de su círculo. Esto potencia sobre manera las convicciones del colectivo, rechazando aún más las ideas de otros ideólogos. Lo podríamos denominar “retroalimentación de las autoconvinciones”, que podría ser el título de este simposio de banqueros en Wyoming…

25-05-2022

Qué nos dice la renta fija

BCE, jueves 9. Respuesta de los tipos de mercado, también con el dato de IPC de los EE.UU.

Del jueves al viernes.

Lo que llevamos de junio.

Tipos de mercado a cierre del viernes 10:

Curvas de rendimiento desglosadas.

Puntos relevantes.

25-05-2022

Círculo vicioso los precios y los tipos

Dos datos

Resultados de los minoristas EE.UU.

Covid cero de China

Las señales en los mercados de bonos

El planteamiento base de Evolutio

Europa

Conclusiones

14-04-2022

¿Y ahora qué? Un porfolio post-guerra

Sectores EE.UU.

Evolución porcentual

Datos de riesgo

Correlaciones

Sectores Europa -Stoxx 600-

Evolución porcentual

Datos de riesgo

Correlaciones

Índices mundiales

Evolución porcentual

Datos de riesgo

Correlaciones

Puntos más relevantes

15-03-2022

Evolución de los mercados durante el período bélico a 15-03-22

Sectores EE.UU.

Evolución porcentual:

Datos de riesgo:

Correlaciones

Sectores Europa -Stoxx 600-

Evolución porcentual:

Datos de riesgo

Correlaciones

Índices mundiales:

Evolución porcentual:

Datos de riesgo:

Correlaciones:

Puntos más relevantes

08-03-2022

Invasión rusa de Ucrania

Pongo un breve resumen sobre la invasión a Ucrania, desde un punto de vista económico y de

repercusión en los mercados y, por lo tanto, de las carteras. Considerándola, en primer lugar,

como una salvajada y un enorme desastre humanitario.

La invasión de Ucrania por parte de Rusia durará lo que consideré China. Y esta debe de

mantener un equilibrio entre el apoyo a su socio geopolítico, Rusia, y a su mayor socio comercial

(de largo), Occidente

19-02-2022

Análisis y estrategia enero 2022

Base para formar una estrategia

¿Cuáles serían las principales consecuencias?

Repaso sectorial

EE. UU.

Todo el 2021:

Desde principios de septiembre

Desde el 24 de noviembre a final de año

Correlaciones sectoriales

Europa -Stoxx 600-

Desde 2020

2021

Desde septiembre de 2021

Desde el 12 de noviembre de 2021

Correlaciones

Conclusiones

Reflexiones a tener en cuenta

Comportamiento de la renta fija de los EE. UU., junto con sus diferentes sectores:

Empleo EE. UU., salarios e inflación

Las materias primas

Las tecnológicas

Alphabet

Amazon

Apple:

Meta:

Netflix

Otros valores de diferentes sectores:

Walmart

American Electric

22-02-2022

China: ¿de nuevo una referencia?

MATERIAS PRIMAS

Bloomberg Commodity Spot Index

Posición corta hasta el 16/02/2022

PIBs, SALARIOS E INFLACIÓN

UK

Evoluciones de PIB desde la pandemia.

Evolución de los ingresos y de los IPC:

CHINA, ¿de nuevo la referencia?

Los crecimientos en China se están enfriando

EE.UU.

Zona Euro

IPCs

RENTA FIJA

EE.UU. ¿Qué paso a finales de 2018?

Momentos recientes de aplanamientos

La renta variable durante el último trimestre de 2018 y el primero de 2019

Las caídas en la actualidad llegan hasta

Europa

Alemania

España

Italia

Los futuros sobre los spread de los Eurodollar nos muestran

RENTA VARIABLE

EEUU

Correlaciones

Volatilidades y beta

RESUMEN

09-12-2021

El fondo de pantalla de la FED: datos de empleo, salarios y participación…

En resumen: extraños datos clave de trabajo, la Reserva Federal intentado salir del limbo -casi rezando para que no entremos en una recesión- y mercados de referencia temiendo malas maniobras. A la vez, observando sesiones de mercado con una bipolaridad forzada. Lo más sensato es cerrar el año y esperar.

29-11-2021

Variables a tener en cuenta e hilo conductor

La nueva variante Covid-19, Omicron o B.1.1.529

Las parálisis portuarias en China.Los renovados confinamientos europeos.

IPC mundiales al alza.

Repuntes consistentes de los PIB globales.

Presiones salariales.

Posiciones menos suaves de los banqueros centrales: perspectivas de reducciones de

estímulo y sus consiguientes subidas de tipos.

Estas variables interconectadas nos pueden ofrecer el siguiente resumen:

Cuando parecía que los banqueros centrales -sobre todo la FED- tenían encaminados sus

próximos discursos más duros, de cara a las últimas reuniones de 2021, nos encontramos con

Omicron, con nuevas restricciones económicas en forma de confinamientos europeos y

portuarios en China…

04-10-2021

La política y los mercados no siempre van de la mano: falta de visibilidad

Puntos a tener en cuenta para la toma de decisiones:

La crisis energética mundial se oye desde China. Es un riesgo tan sistémico que no lo considero viable. Finalmente, China hará de su capa un sallo y torearán el Tratado de Kioto. No obstante, este frente empujará a la inflación transitoria y seguirá haciendo y movimiento a los mercados en el corto y medio plazo, hasta que la oferta alcance a la demanda.

Tanto el precio del gas, como el del crudo, como el del carbón y sus emisiones, se están disparando…

22-09-2021

Expectativas sobre el camino de la FED para este FOMC

Hay una definición extraordinaria de la palabra paciencia y es dejar que las cosas fluyan…

06-09-2021

Datos de actividad: PMIs, ventas minoristas, IPCs y desempleos

Lo adelantaba en los comentarios de la semana pasada cuando tachaba de “poco oportunas” las declaraciones de J. Powell en Jackson Hole, sobre las posibles reducciones en sus compras ante una cascada de datos de actividad a la baja. Y con el dato de empleo EEUU pendiente. Bien, pues este primer dato relevante después de Jackson Hole -aunque entiendo que ya entraba en su esquema- muy por debajo de las estimaciones. Eso sí, con presión de precios sobre las

nóminas.